Чому блокують податкові накладні і як цього уникнути — алгоритм дій фермера

За статистикою бізнес-омбудсмена, кожне третє підприємство в Україні зіштовхується з проблемою блокування податкових накладних, а понад 40% платників податків визнані ризиковими. Бухгалтер витрачає в середньому 12 годин на розблокування тільки однієї податкової накладної й спроби уряду покращити цю ситуацію, на жаль, не призводять до суттєвих покращень.

На вебінарі Юридичної компанії «Армада» експерти розповідали, чому блокують накладні та як з цим боротись. Знаючи наскільки проблема актуальна для аграріїв, ми публікуємо тези з семінару про те, що робити при блокуванні накладних та як вийти з чорного списку податкової.

Якщо господарство стикнулось з проблемою блокування податкової накладної чи розрахунків коригування (далі ПН/РК), у нього є 2 варіанти: проігнорувати або ж намагатись розблокувати.

Щодо першого варіанту, то якщо протягом 365 днів ви не розблокуєте накладну, до вас будуть застосовуватись штрафні санкції. На час воєнного стану штраф складає до 25% від суми ПДВ.

Тому залишається 2 варіант — спробувати розблокувати податкову накладну.

Алгоритм дій при блокуванні ПН

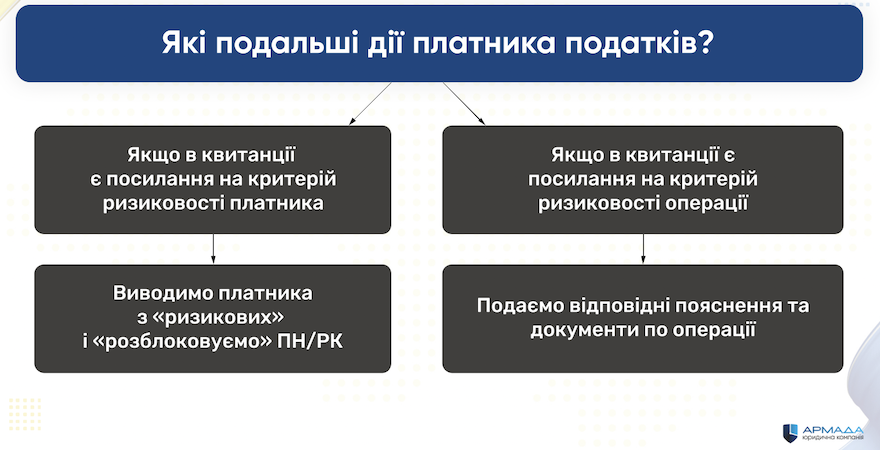

Крок 1. Зрозуміти критерії за якими було заблоковано податкову накладну

«Закликаю в першу чергу уважно читати квитанцію №2. Там переважно вказана причина неприйняття накладної. І далі ми вже будемо розуміти, яким з двох напрямів рухатись», — зазначила на семінарі представниця компанії «Армада» Анастасія Луук.

Причини блокування різні і в ДПС Україна повинні пояснювати причину відхилення ПН/РК. В переважній більшості існує 2 основні причини:

- Платник підпадає під критерії ризиковості

- Операція підпадає під критерії ризиковості

«Насправді іноді під загальними фразами криється значно глибша проблема. Як от те, що платники формують значну націнку на товари, що продаються чи імпортуються для подальшої реалізації. Часто блокуються і податкові накладні в яких відображаються товари чи послуги, які зазначені в прийнятій ДПС таблиці даних платника податку разом з ТМЦ (пояс. торгово-матеріальними цінностями), що проходять транзитом зі значною націнкою. І часто ціновий фактор суттєво впливає на перспективи реєстрації податкової накладної», — зазначила юристка.

Крок 2. Подання пояснення

Класично є три шляхи розблокування податкової накладної: подання пояснення, адміністративне чи судове оскарження.

«Можу сказати, що більшість податкових все ж таки з нашого досвіду розблоковуються на етапі подання пояснення. Тому варто розпочинати з нього», — зауважила Анастасія Луук.

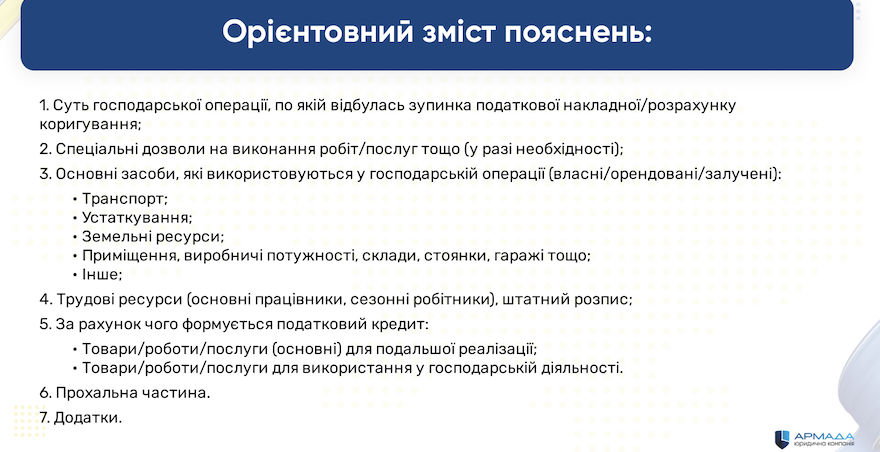

Подання пояснень:

- Можна подати протягом 365 днів з моменту виникнення податкового зобов’язання.

- Подаються в електронній формі у вигляді Повідомлення про подання пояснень та копій документів ПН/РК, реєстрацію яких зупинено.

- Обовʼязковий формат всіх доданих документів PNG, PDF чи JPEG.

- Розмір доданих документів не повинен перевищувати 2 МВ.

- У господарств є тільки одна спроба подати пояснення, тому всі уточнюючі документи слід прикріпляти одразу.

- В поясненні слід обґрунтувати суть господарської операції, по якій була зупинена податкова накладна.

- Додатково варто додати документи про специфіку діяльності, спецдозволи на транспорт, устаткування, земельні ресурси, виробничі потужності, склади.

«З досвіду, дуже часто підприємствам за специфікою діяльності не потрібні склади, а податківці вважають, що кожне агропідприємство повинне їх мати. І тому накладні блокують. Аналогічно з трудовими ресурсами, якщо на підприємстві оформлений тільки один директор, то податківці скажуть, що недостатня кількість трудових ресурсів.Тому ці моменти ви маєте пояснити. Також зверніть увагу, що більшість податківців в нас вимагають надавати завірені банківські виписки, платіжні доручення, митні декларації. Тому потрібно подавати максимально всі документи, які підтверджують факт здійснення зовнішньоекономічної діяльності. Якщо мова йде про послуги, то в обов'язковому порядку подавайте акти наданих послуг», — зазначили в «Армаді».

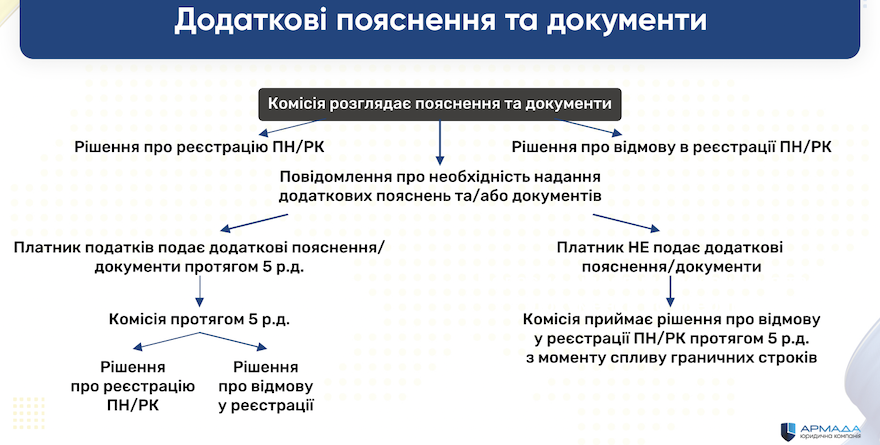

- Рішення щодо прийняття приймається протягом 5 робочих днів.

- Пояснення є основою для подальшого оскарження.

«На сьогодні найчастіше блокування ПН/РК в АПК повʼязане з відсутністю даних щодо транспортного засобу, документів на землю, складських приміщень, квитанцій на зерно, карток аналізу зерна, актів списання товару. Тому варто їх додавати», — додала Анастасія Луук.

Після подання пакета документів податкова може надіслати запит про надання додаткових пояснень. Але це необов'язково. Тому важливо додавати максимально всі уточнюючі документи до пояснення, бо іншої спроби не буде. Також експертка рекомендує, ретельно заповнювати форму № 20-ОПП.

«Якщо ви на етапі пояснення подасте всі документи, то у вас будуть гарні результати. Навіть, якщо прохання про розблокування буде відхилено ще не все втрачено. У електронному кабінеті ви побачите форму рішення», — зазначила експертка.

Крок 3. Оскарження

Якщо на етапі пояснення накладну не розблокували, тоді можна використати адміністративне оскарження, тобто подання скарги до комісії центрального рівня ДПС.

«Із досвіду скажу що дійсно в нас є велика конверсія розблокування на етапі подання скарги. Тому я рекомендую користуватися цим інструментом», — розповіла фахівчиня.

Нюанси подання скарги:

- Подається до 10 робочих днів з моменту прийняття рішення про відмову в реєстрації ПН/РК.

- Подається в електронній формі у вигляді Скарги щодо рішення про відмову у реєстрації податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних.

- До неї можна додавати документи форматів PDF, PNG, JPG, розмір яких не повинен перевищувати 2 MB.

- Обмеження не більше 100 документів.

- Рішення приймається протягом 10 календарних днів.

Крок 4. Судовий позов

Останній варіант в процесі розблокування податкової накладної — це судове оскарження.

«Часто розмір судового збору зупиняє господарства від подачі позову. Але судовий збір є незначним — це 2684 грн за розблокування однієї податкової накладної. Якщо це нерелевантно сумі ПДВ, яка може бути 2 млн грн, то 2 тис. грн — це об'єктивно невелика сума», — пояснила експертка.

Нюанси подачі оскарження до суду:

- Можна подавати протягом 6 місяців із дня отримання рішення про відмову в реєстрації ПН/РК або протягом 3 місяців із дня отримання рішення про відмову реєстрації ПН/РК.

«На терміни варто звернути увагу, тому що податкова любить надавати роз'яснення, що ми маємо 3 роки на оскарження блокування в суді. Але це нісенітниця, яку поширюють зацікавлені в іншому результаті особи», — прокоментували на семінарі.

- Подається до окружного адміністративного суду за місцеперебуванням платника ПДВ.

- Відповідачем є Державна податкова служба на рівні якої прийнято рішення вже про відмову в реєстрації податкової накладної.

«Інсайдерська інформація щодо судових оскаржень: якщо ми доходимо до суду й у нас є така підстава блокування ПН, як відсутність трудових ресурсів, то ми успішно виграємо цей суд. Тому, що законом не визначено такий норматив», — зауважила Анастасія Луук.

За офіційною статистикою, у 2022 р. платники податків виграли 90,4% судових суперечок.

Як запобігати блокуванню накладної

Про причини блокування ми говорили вище і панацеї від відхилення ПН/РК не існує. З останніми поправками практики вивели кілька рекомендацій, які запобігають блокуванню.

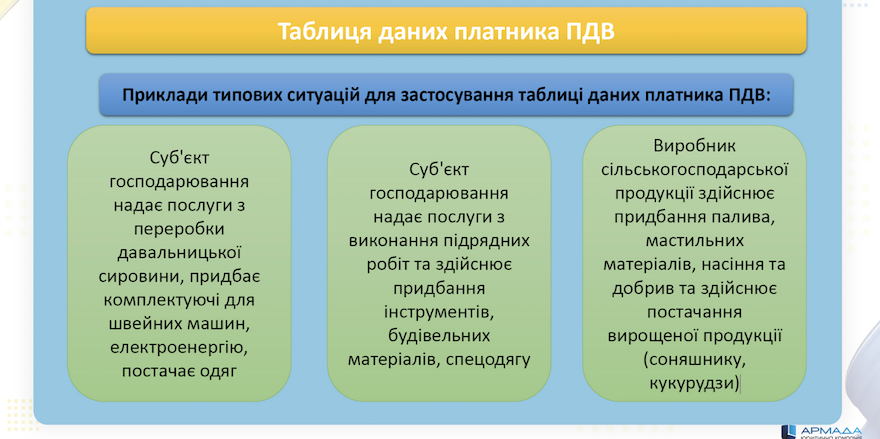

«Правильно заповнюйте та подайте таблицю даних платника ПДВ. Таблиця запобігає блокуванню. Але слід памʼятати, що вона буде діяти по конкретному КВЕДу. Тобто ми подаємо ПН/РК, по якому є врахована таблиця даних і тоді це буде підстава для безумовної реєстрації податкової накладної. У випадку якщо платник ризикований, то, на жаль, таблиця діяти не буде», — рекомендують у компанії «Армада».

До таблиці даних обов’язково додаються пояснення щодо специфіки господарської діяльності, які підтверджують реальність здійснення платником господарських операцій, відображених в таблиці даних, в яких, зокрема, зазначається:

- специфіка діяльності (суть господарської діяльності) та обґрунтування необхідності використання

- таблиці даних платника податку на додану вартість;

- наймані чи сезонні працівники;

- наявність ліцензій/дозвільних документів/допусків необхідних для здійснення діяльності;

- основні фонди/засоби, матеріальні активи, транспортні засоби, земельні угіддя тощо, які використовуються в діяльності на правах власності чи оренди, які повинні бути відображені у формі 20-ОПП, податковій та фінансовій звітності платника.

Нюанси подачі:

- Строків подання таблиці Порядком 1165 не визначено, отже можна подавати її повторно чи наперед.

- З таблицею даних подаємо пояснення та копії документів, що можуть підтвердити здійснення платником податку на додану вартість діяльності операцій.

- Кожен рядок таблиці має містити код згідно КВЕД та тільки один код УКТЗЕД/ДКПП на постачання або придбання.

- Якщо підприємство здійснює кілька видів діяльності, ДПС рекомендує подавати окремі таблиці щодо кожного виду діяльності.

- Якщо таблиця даних з певними кодами була врахована, в інших таблицях дублювати їх не потрібно.

«Слід розуміти, що таблиця даних враховується, але не забезпечує розблокування податкових накладних. Тут потрібно звернути увагу на сукупність вимог і умов дотримання подання ПН/РК, а найголовніше — це статус ризикованості», — повідомила Анастасія Луук.

Статус ризиковості підприємства

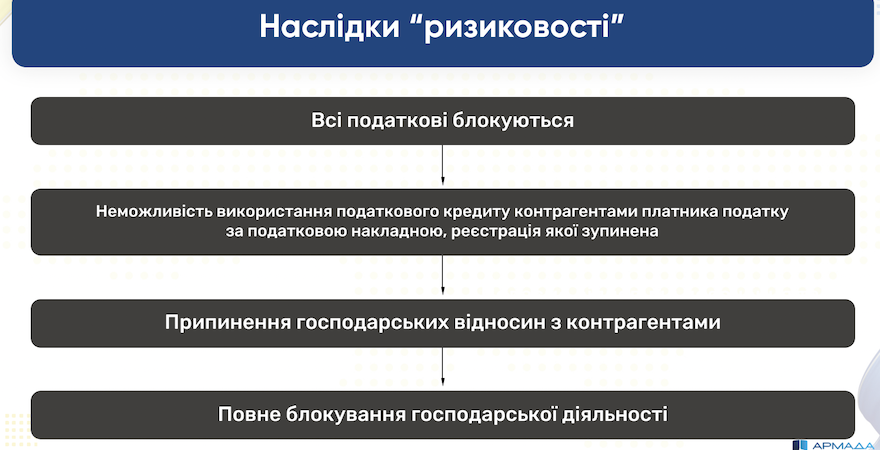

Саме статус ризикованості операції чи контрагента є коренем зла і часто призводить до блокування накладних безпідставно.

За яких умов ДПС ставить платникам ПДВ клеймо ризикованості:

- Платник податку зареєстрований на підставі недійсних (втрачених, загублених) та підроблених документів згідно з інформацією, наявною в контролюючих органах.

- Платник податку зареєстрований в органах державної реєстрації фізичними особами з подальшою передачею (оформленням) у володіння чи управління неіснуючим, померлим, безвісти зниклим особам згідно з інформацією, наявною в контролюючих органах.

- Платник податку зареєстрований в органах державної реєстрації фізичними особами, що не мали наміру провадити фінансово-господарської діяльності або здійснювати повноваження, згідно з інформацією, наданою такими особами.

- Платника податку зареєстровано та ним проваджено фінансово-господарську діяльність без відома і згоди його засновників і призначених у законному порядку керівників згідно з інформацією, наданою такими засновниками та/або керівниками.

- Платник податку — юридична особа не має відкритих рахунків у банківських установах, крім рахунків в органах Казначейства (крім бюджетних установ).

- Платником податку не подано контролюючому органу податкової звітності з податку на додану вартість за 2 останніх звітних (податкових) періоди.

- Платником податку на прибуток підприємств не подано контролюючому органу фінансової звітності за останній звітний період.

- У контролюючих органах наявна податкова інформація, яка стала відома у процесі провадження поточної діяльності під час виконання покладених на контролюючі органи завдань і функцій, що визначає ризиковість здійснення господарської операції, зазначеної в поданих для реєстрації податковій накладній/розрахунку коригування.

«Що стосується пункту восьмого, то це страшний сон для платників податків. Оскільки його можна застосувати, коли зручно, і тоді, коли інші обʼєктивні підстави відсутні. Тому дуже часто цей пункт звучить у рішеннях. Але підприємство може подавати запит і отримати детальнішу інформацію щодо його внесення в ризикові», — зазначили на семінарі.

Що робити, щоб позбутися статусу?

1. Подати інформацію та копії документів, якими довести контролюючому органу невідповідність критеріями ризиковості платника податку. За результатами розгляду таких пояснень контролюючий орган приймає відповідне рішення.

2. У випадку прийняття негативного «розмитого» рішення подати адвокатський запит та повторно подати інформацію з урахуванням отриманої відповіді.

3. Подати скаргу на рішення про відповідність платника податку на ПДВ критеріям ризиковості.

«Новий інструмент — це скарга на рішення про відповідність платника податків ризиковим. Строк розгляду скарги 10 робочих днів», — розповіла Анастасія Луук.

4. Оскаржити негативне рішення в суді. Загальний строк – 6 місяців.

5. Якщо було декілька спроб надати інформацію та копії документів і кожного разу приймалися негативні рішення — оскаржується останнє з таких рішень.

«З 8 липня у нас прийняли зміни, які зазначають, що якщо підприємство виключене з-поміж ризикових, то вже наступного дня ПН/РК будуть автоматично зареєстровані. Важливо, що ця опція буде застосовувати тільки для тих платників податків, які вперше отримують рішення про ризиковість починаючи з 8.07.23 р. Другий нюанс, що окрім рішення має бути дотримано додаткові умови», — додала представниця ЮК «Армада».

Тож блокування податкових накладних для підприємства — це не кінець світу. Існують інструменти, які допоможуть розблокувати ПН/РК. Але, в кращому випадку, йдеться про марну трату майже двох робочих днів.

Головна причина блокування — це статус ризиковості господарства. Його можна отримати, як з об'єктивних причин, коли ДПС бачить факти фіктивності підприємства, так і з субʼєктивних, як п.8 в якому вказано, що податкова володіє таємними даними про діяльність господарства, тому визнає його ризиковим і блокує накладні. «Щоб розблокувати накладну, вони хочуть від мене довідку, що почалась війна», — розповіла нам фермерка з Купʼянщини. Бюрократія й квест з пошуку довідок ще не викорінились, а просто перейшли в електронний формат. Тому попри всі намагання ніби-то спростити життя, агрокомпанії на додачу мають проблеми й з ДПС.

© Kurkul.com, 2023 р.

Вибір редакції

Не пропусти останні новини!

Підписуйся на наші соціальні мережі та e-mail розсилку.